人民币近期快速贬值:原因你想不到 …… (组图)

最近的人民币汇率,一路贬值,与大A股的流畅下跌,可谓是一唱一和、步调一致、无缝链接。

要知道,前一阶段,中国与很多国家都开展了货币互换。按照国内无数财经自媒体的说法,人民币要国际化了,美元霸权都快要衰落了,更叠加中国经济正在复苏,而美帝经济即将陷入衰退 …… 结果是,人民币兑美元的汇率,竟然还一路下跌,这不太邪门了么?

其实,一点儿也不邪门。而是大多数民众都被这些财经媒体给误导了。

下面给你详细说道说道。

在当今这个世界上的市场经济条件下,最主要的几种货币如美元、欧元、日元、英镑等,其相对汇率变化,主要取决于各自国债收益率的变动,然后再叠加经济体本身的进出口贸易、国内经济的名义增速等因素 ……

那为啥国债收益率的相对变动,通常是汇率变化的主导因素?

举个例子。某一个时刻,假如我持有人民币,你持有美元,市场汇率是7:1;再假定,当时同期限中国和美国的国债收益率,也是相等的,比方说,假定中美两国的10年期国债收益率,都是3%。接下来,如果美国的国债收益率上涨到4%,而中国国债收益率却降到了2%,你想想会发生什么事情?

注意,国债收益率,是由各自国家所担保的无风险收益率。市场经济条件下,如果汇率不变的话,人们肯定会选择拿一个低息的货币来换一种高息的货币。

大家都知道,商品的价格是用货币数量的多少来标识的,而货币价格呢?就是用利率的高低来标识的!也就是说,在7这个均衡汇率下,拿人民币兑换美元的人,肯定比拿美元换人民币的人多,那反映在市场上的结果,就是人们不得不将人民币汇率贬值,以适应这种买卖不平衡的状况。

虽然说,人民币汇率并不完全是由市场化机制决定,但在通常情况下,中国央行对汇率的管理,依然是尽量遵循市场的逻辑而非逆着市场逻辑。

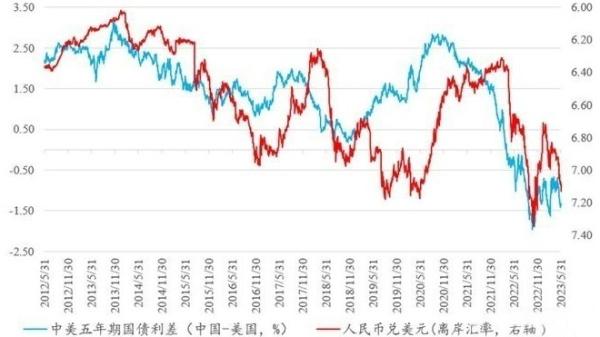

根据个人的经验,最近10多年来,人民币兑美元的汇率变化,与中美五年期国债收益率的利差变化,关系最为密切(见下图)。

2012年以来五年期中美国债利差于人民币兑美元离岸汇率。(网络图片)

那好,观察一下2月份以来的中美国债收益率走向就知道为什么人民币最近一段时间一直在贬值了(见下图)— — 从5月初开始,美元国债收益率开始持续抬升,相比之下,中国的国债收益率则持续下降,一升一降,两相夹击,人民币可不就快速贬值了嘛!

过去一年来5年期中美国债收益率走向对比。(网络图片)

进一步的问,美国国债收益率走高的时候,为什么中国的国债收益率却在逐渐走低?因为,在美联储加息的同时,中国的央行最近3个月却一直在引导货币利率下降。

这个降息,无论是从央行公开市场操作的中期借贷便利(MLF)利率,或者是银行间质押式回购利率变化上都能够观察出来 — — 例如,银行间质押回购利率DR1M(一个月期限的质押回购利率),在2023年3月中旬的时候,还有2.8%,结果现在已经掉到了2%附近。

那更进一步的问了,为什么中国的央行要引导降息呢?

那,当然就是因为出口和经济复苏的成色不怎么好了。这方面,不用多说,大家也都能从周边的环境中感受得到。

除了以上因素之外,这里特别要讲讲货币互换的真实影响。

在前面几个月,中国与许多国家的央行,都搞了大量的货币互换操作。而这种操作,也是离岸人民币贬值的重要因素,某种程度上说,可以认为,这可能是最近一段时间离岸人民币持续快速贬值的主导因素!

有人说,不对啊,我们看了那么多财经自媒体的文章,都在说中国与其它国家搞货币互换,就是人民币国际化了,就是 “ 挤占美元的生存空间 ”。中国都在挤占美元的空间了,人民币都能拿到国际上买东西了,人民币不应该兑美元大幅度升值么,怎么反而贬值了?

因为 — — 那些劣质自媒体,只给你们说了货币互换的一个方面,甚至是不重要的一个方面,而对另一方面的影响则根本没有提。

就从这两天的一个货币互换的新闻说起吧!5月26日,官方的环球网报道说,阿根廷央行正在推进续签与中的货币互换协议,并就扩大货币互换额度与中方进行谈判 ……

要知道,早在2020年,中国央行已经与阿根廷中央银行续签了总额为1300亿元人民币的货币互换协议,到了今年1月,阿根廷已经和中国扩大了货币互换协议,额外激活了350亿元人民币可支配额度,以帮助支撑陷入困境的阿根廷比索。

根据海关总署公布的数据,2022年,中国 — 阿根廷的双边贸易额高达198.6亿美元,2023年一季度双边贸易额为46.47亿美元,其中中国出口23.56亿美元,进口22.91亿美元,同比增长58.7%。

1300亿元人民币的互换额度,再额外激活350亿,就是1650亿元人民币了,哪怕按照当前的汇率折算,也有233亿美元 ……

哪怕就说今年额外激活的额度,都差不多有近50亿美元,而阿根廷一季度从中国进口总量才22.91亿美元,二季度都还没结束,他干嘛还要扩大货币互换额度呢?

答案是 — — 阿根廷拿到人民币之后,除了一部分用于进口中国的商品和服务之外,他还把相当的一部分人民币,直接抛售到了离岸市场上,将人民币换成其本身所急缺的美元,用于进口那些不能用人民币支付的商品,所以,350亿元人民币的互换额度,不到两个季度就用光了。

你想想看,类似阿根廷这样的货币互换,中国前一阶段做了多少呢?是不是在新闻里,几乎每隔两天都能听说中国又和某个国家开展货币互换协议了。

按照某些无德财经自媒体的说法,中国做了这么多的货币互换,人民币马上就要 “ 替代美元 ” 了,人民币要 “ 大升值 ”,而美元马上就要 “ 大贬值 ” 了 — — 理想很丰满,现实很骨感。实际情况是,这些国家得到人民币之后,都和阿根廷一样,一部分用于进口中国的商品,另一部分抛售到离岸市场上,换成更急需的美元 ……

这么多的离岸人民币抛售出来打算换美元,人民币怎么可能不贬值?

有人说了,人民币货币互换,最终是要还回来人民币的啊,他们这样做,相当于他们都欠下了以人民币计价的债务而已,既然如此,他们为什么不直接去借美元呢?

恰恰就是因为,现在在国际上借贷美元的利率,远远高于人民币!

他们用较低的利率(货币互换的时候约定的利率)借来人民币,替代借贷成本更高的美元,这种做法的本质,就是在货币之间进行套利。

关于货币互换的概念和定义,这里不想多讨论,只是想告诉大家,在美元仍然是国际商品和服务绝对主导货币、且人民币借贷利率又远低于美元的情况下,中国搞的货币互换越多,那么,接下来一个阶段,人民币贬值的压力就会越大!

当然,如果像某些大旗党说的那样,人民币货币互换,是国家的一种 “ 金融战略 ”,老百姓吃一点儿小亏算得了什么,如果能够在那些国家,培养起使用人民币计价自身资产和债务的习惯,让他们以后离不开人民币了,这才是更有意义的事情。

也许、大概、可能这真的是中国的国家金融战略,咱就不说什么了。

不过,当人民币贬值到现在的这个价位,未来会怎样?

接下来,美国国债收益率不可能一直上升,而中国国债收益率的下行幅度也很有限(近两年中国的国债收益率波动范围很狭窄),除非出现什么大的危机,否则的话,中美国债利差,大概率不会触及2022年11月份的深度,这也意味着人民币兑美元的汇率,不大可能触及去年11月份的低点(7.30)。

更重要的是,虽然中国的出口和经济复苏不是那么理想,但整体上按照名义价格计算,其实还是一直在 “ 复苏 ” 的。从市场的买卖力量来看,央行非常清楚大量货币互换,会造成离岸人民币抛售这个因素,所以,在最近人民币快速贬值的情况下,阿根廷再次请求中国扩大人民币互换,好像中国这边都没什么回应 — — 也就是说,央行也在有意识的支持当前的人民币汇率,没有额外扩大货币互换的规模。

所以,综合来看,个人倾向于判断,7.2-7.3很可能就是最近这一轮人民币贬值的极限。